中小企業等経営強化法による固定資産税の特例措置

中小企業等経営強化法による固定資産税の特例措置

中小事業者等が適用期間内に、市から認定を受けた「先端設備等導入計画」に基づき一定の設備を新規取得し、賃上げ方針を従業員に表明した場合は、賃上げ率により新規取得設備に係る固定資産税が軽減されます。賃上げ率が1.5%以上の場合は課税標準が3年間に限り1/2に軽減され、賃上げ率が3%以上の場合は課税標準が5年間に限り1/4に軽減されます。

なお、旧制度において計画認定を受け、令和7年3月31日までに取得した設備については、旧制度が適用されます

対象者

- 資本金もしくは出資金の額が1億円以下の法人

- 資本金もしくは出資金を有しない法人のうち常時使用する従業員数が1,000人以下の法人

- 常時使用する従業員数が1,000人以下の個人

ただし、大企業の子会社を除く

対象設備等

- 年平均の投資利益率が5%以上となることが見込まれることについて認定経営革新等支援機関の確認を受けた投資計画に記載された投資目的を達成するために必要不可欠な設備

- 対象設備等は償却資産として課税されるものに限る。

| 設備の種類 |

最低価格 (1台1基または一の取得価格) |

その他 |

|---|---|---|

|

機械装置 |

160万円以上 | |

| 工具 | 30万円以上 | |

| 器具備品 | 30万円以上 | |

| 建物附属設備 | 60万円以上 | 家屋と一体で課税されるものは対象外 |

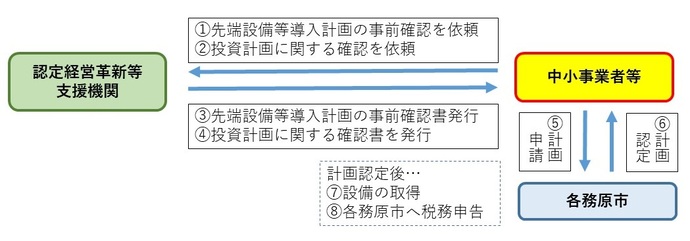

固定資産税の特例適用手続きの流れ

「先端設備等導入計画」の新規認定申請については、下記ページをご覧ください。

「先端設備等導入計画」の変更認定申請については、下記ページをご覧ください。

税制支援に関する手続き等の詳細は、中小企業庁ウェブサイトの1-1.概要資料等にある「先端設備等導入計画策定の手引き(PDF形式)」をご覧ください。

償却資産申告時の提出書類

償却資産申告書に、下記書類を添付して申告してください。

- 認定を受けた先端設備等導入計画の写し

- 認定書の写し

- 認定経営革新等支援機関が発行する投資計画確認書の写し

- (賃上げ表明する場合)従業員へ賃上げ方針を表明したことを証する書面の写し

※ファイナンスリース取引であって、リース会社が申告する場合は、リース契約見積書の写しと、リース事業協会が確認した固定資産税軽減計算書の写しも提出してください。

申告窓口:資産税課

電話:058-383-4840

※計画認定を受けた翌年1月末までに申請手続きを行ってください。

備考

本手続きを行っても、税務の要件(取得価額や中古資産でない等)を満たさない場合は税制の適用が受けられないことがにご注意ください。

このページに関するお問い合わせ

商工振興課 商工労政係

電話:058-383-7236

商工振興課 商工労政係へのお問い合わせは専用フォームをご利用ください。